热点栏目 自选股 数据中心 行情中心 资金流向 模拟交易 客户端 转自:财信期货研究 玻璃方面,浮法玻璃利润处于低位,以天然气为燃料的产线持续进入亏损,日熔量也出现下降,供应压力边际缓解。但需求端,梅雨季节过后的需求复苏并未发生,现货至今仍处于持续降价通道中。面对需求的系统性下滑,玻璃长期供应端需产能进一步出清,短期来看,考虑到浮法玻璃供应端环比回落,下半年为玻璃市场传统需求旺季,盘面价格不应过于悲观。 纯碱方面,浮法玻璃+光伏玻璃日熔量维持大体稳定局面,重碱刚需绝对量仍偏大,纯碱供需双旺。近...

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

热点栏目

自选股

数据中心

行情中心

资金流向

模拟交易

客户端

转自:财信期货研究

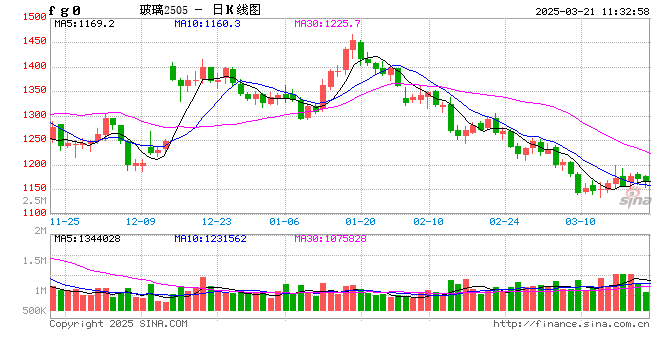

玻璃方面,浮法玻璃利润处于低位,以天然气为燃料的产线持续进入亏损,日熔量也出现下降,供应压力边际缓解。但需求端,梅雨季节过后的需求复苏并未发生,现货至今仍处于持续降价通道中。面对需求的系统性下滑,玻璃长期供应端需产能进一步出清,短期来看,考虑到浮法玻璃供应端环比回落,下半年为玻璃市场传统需求旺季,盘面价格不应过于悲观。

纯碱方面,浮法玻璃+光伏玻璃日熔量维持大体稳定局面,重碱刚需绝对量仍偏大,纯碱供需双旺。近期来看,商品情绪当前仍然较为悲观,纯碱持仓量大起大落,走势纠结,而纯碱总库存仍偏高,光伏产线冷修及浮法玻璃价格弱势压制了上游纯碱价格,但考虑到供应端及轻碱需求近期均有所改观,盘面进一步下跌空间或有限,但纠结行情短期或延续。

策略:短期玻璃、纯碱以宽幅震荡看待,预期玻璃09合约短期运行区间在1300-1700元/吨,纯碱09合约震荡区间在1900-2200元/吨。

风险点:玻璃需求不及预期,纯碱供应缩减不及预期

]article_adlist-->

]article_adlist-->

研报正文 TEXT

]article_adlist-->

]article_adlist-->

01

基差与价差

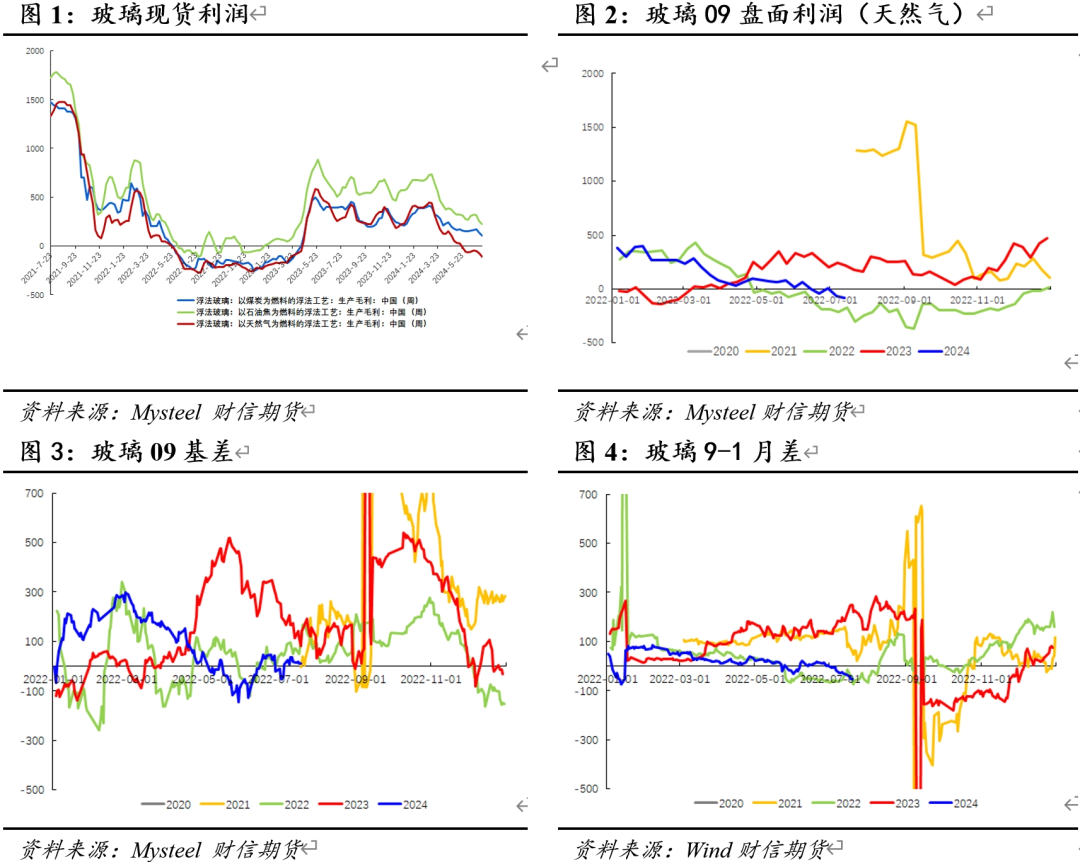

玻璃方面,截至2024年7月18日,沙河玻璃对应交割品成交价格1448元/吨。09合约基差-11,9-1月差-47。据隆众模型,7月玻璃利润延续在低位,本周以天然气为燃料的浮法玻璃现货周均利润-165.4元/吨,以煤制气为燃料的浮法玻璃周均利润38.49元/吨,以石油焦为燃料的浮法玻璃周均利润182.46元/吨。

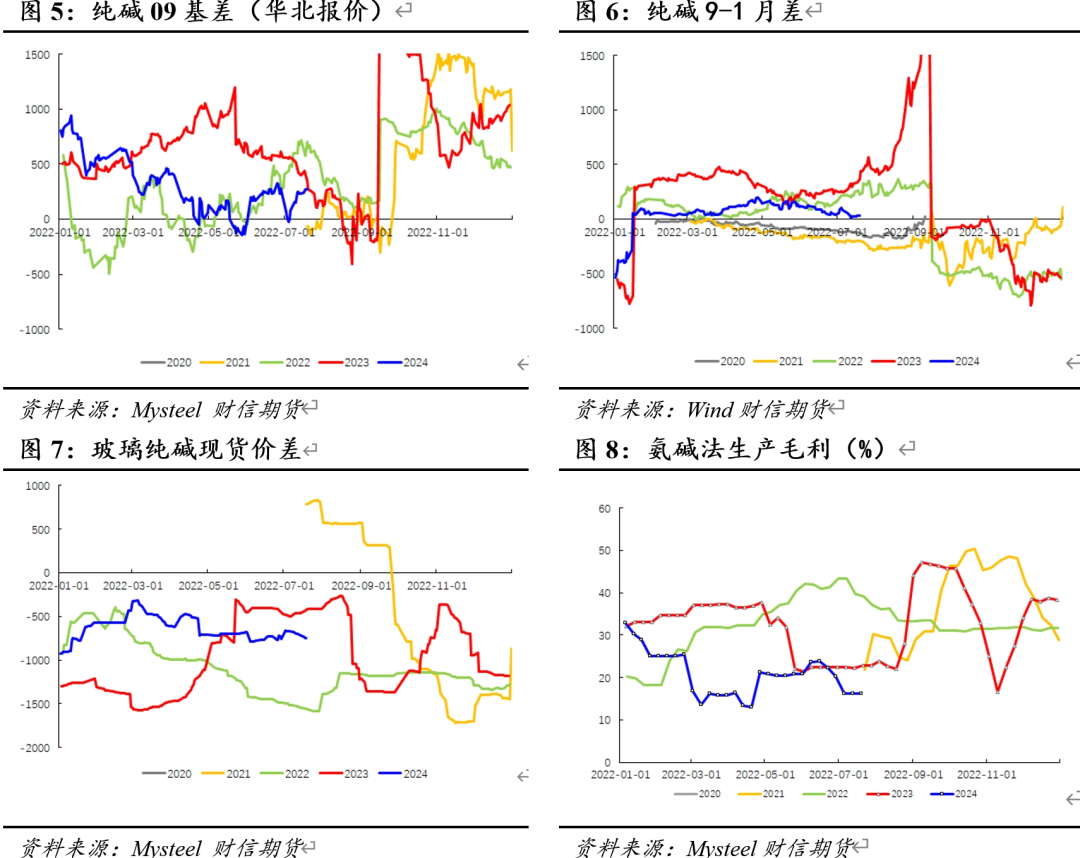

纯碱方面,本周阿拉善重碱出厂1900元/吨,中源重碱出厂2200元/吨,环比持平,主流交割地期现重碱成交价在1900元/吨附近。09合约基差-60附近,9-1价差67。本周,中国氨碱法纯碱理论利润335.11元/吨,环比持平,中国联碱法纯碱理论利润(双吨)为555.60元/吨。

总体而言,7月以来,玻璃、纯碱现货延续走弱,期货市场展则震荡偏弱跟随。

02

玻璃:市场情绪未见改善,库存压力仍然偏大

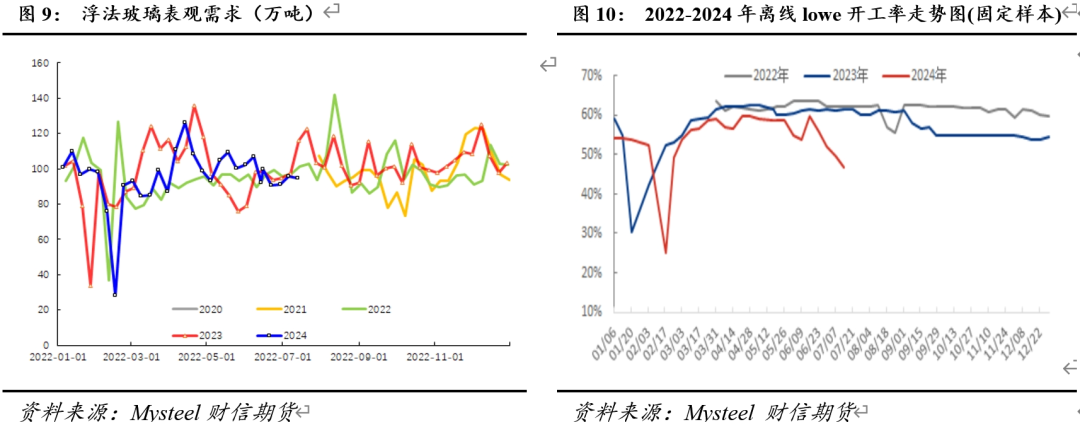

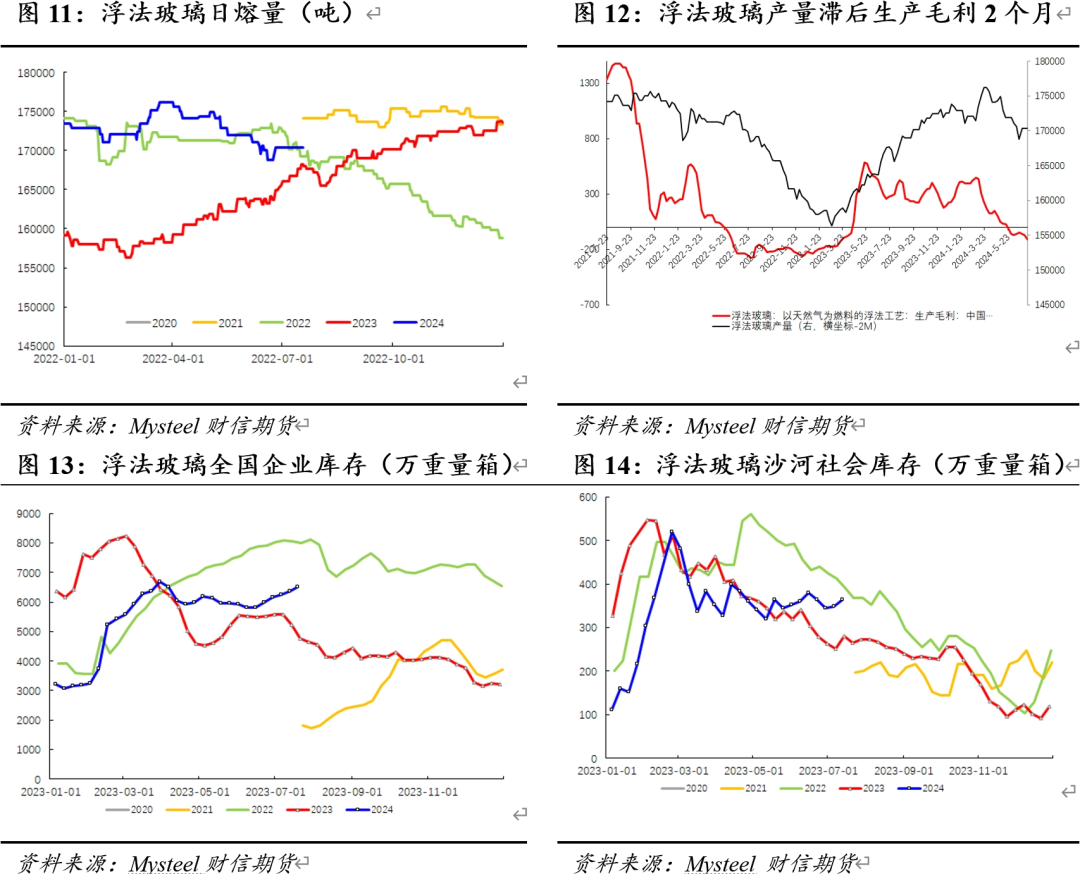

供给端,低利润压力下,2024年二季度开始浮法玻璃日熔量开始逐步回落,截至7月中旬,全国浮法玻璃日熔量17.03万吨,较3月的高点下降近6000吨;全国浮法玻璃产线开工条数249条,全国浮法玻璃开工率82.72 %,开工率位于历年中性水平,供给压力边际缓解。目前浮法玻璃行业天然气、电气化改造提升仍在持续进行,如6月,华中长利玻璃2条石油焦为燃料的浮法玻璃产线因污染排放问题搬迁,行业受节能降碳导致的生产成本提升仍然客观存在。

但玻璃的宏观需求从2024年也开始大幅下滑,如房地产领域与浮法玻璃需求最相关的竣工面积从2023年的17%增幅大幅回落至目前的-20%附近。从Mysteel调研数据看,截至7月中旬,玻璃深加工企业订单天数10.0天,同比-39%, 整体订单反馈不及上半年水平,目前一定比例企业家装订单是日清,部分可排单3-5天;北部部分工程订单略有好转,排单1月左右,但西北区域整体订单环比下滑。7月中旬,中国LOW-E玻璃样本企业开工率为76.61%,现实下游需求仍然较为清淡。

从长期角度来看,浮法玻璃需求趋势性下滑,利润将持续受到压制,行业也将经历漫长的产能出清才能扭转过剩的供需局面。本周全国浮法玻璃样本企业总库存6513.6万重箱,环比+155.3万重箱,华北市场企业降价短暂刺激出货,华东市场需求表现一般,中下游拿货积极性不高,华中市场原片企业出货一般,多数维持垒库趋势,华南市场整体需求疲弱下,企业虽让利出货。目前玻璃全国产销仍然处于偏弱水平,现货也仍未企稳。

但另一方面,玻璃需求具有很强的季节性,下半年为玻璃市场传统的需求旺季,二季度一系列地产政策正逐步显现效果,二手房成交数据显示地产销售具有逐步企稳迹象,且中央继续强调扎实推进“保交楼”,不排除下半年某一阶段出现中短期的需求脉冲。

因为我们认为,短期来看,玻璃期现货仍处于负反馈过程,需求未出现趋势性企稳回升信号,可仍以震荡偏弱看待为主,但考虑到浮法玻璃供应端环比回落,下半年为玻璃市场传统需求旺季,盘面价格不应过于悲观,预期主力合约运行区间在1300-1700元/吨。

03

纯碱:供应压力盘面走势纠结,短期供给压力存在改善基础

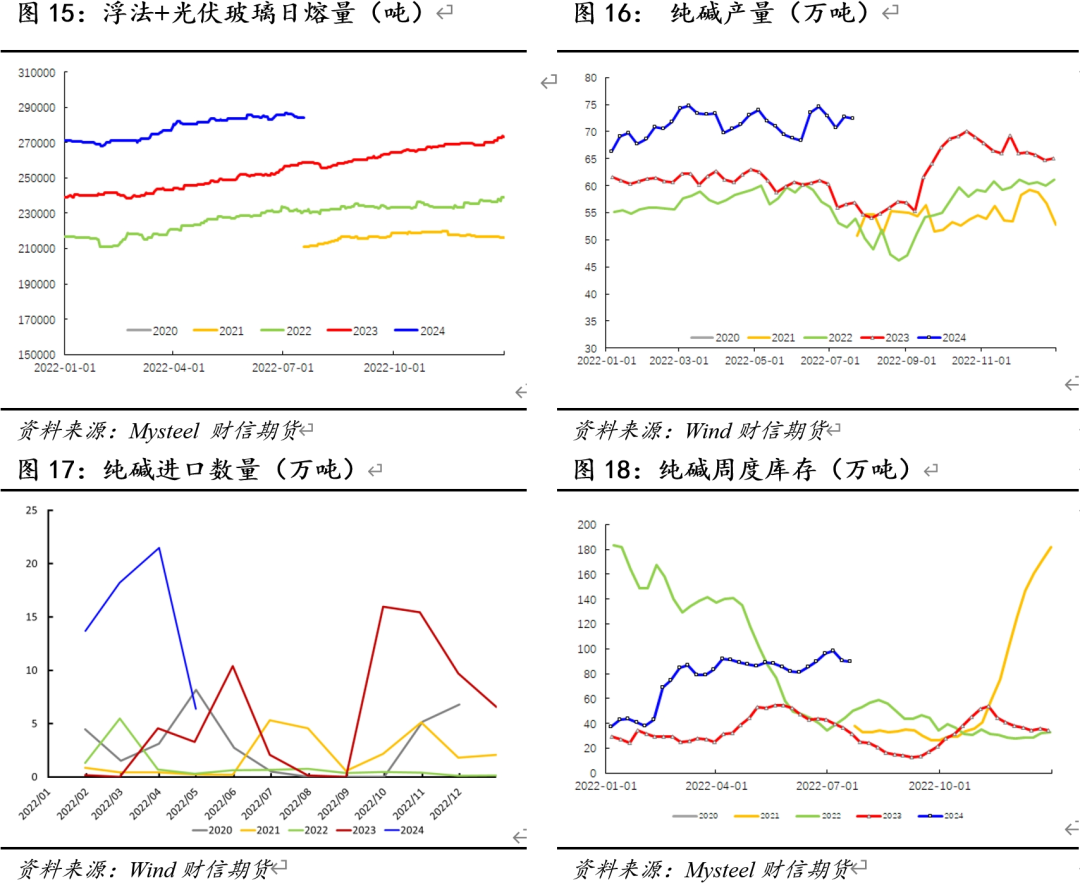

供应端,截至2024年上半年,当前全国纯碱产能约为3900万吨,同比增加19.7%,主要为2023年下半年产能投放逐步达产,加上阜丰集团今年30万吨新产能贡献。据统计局数据,1-6月份纯碱产量为1914.9万吨,同比增长20.3%,与产能增速相匹配。产量的同比大增可通过周产数据得到体现,据Mysteel数据显示,年初至今的纯碱周度产量约为72万吨,相比去年同期61万吨的周产量同比增幅约为18%,而2023年同期的产量仅同比增加7%左右。而当前远兴I期4线产能仍在试车,年内连云港碱业、德邦等新产能投产主要在年底,可见从产能角度01供应压力仍不小。

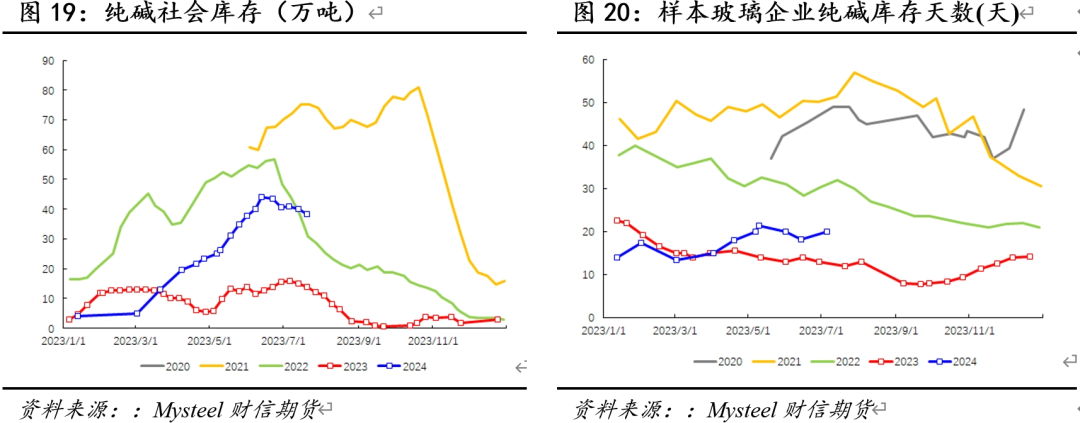

进出口端,据统计局数据,2024年1-5月,累计进口纯碱67.4万吨,累计出口纯碱38.2万吨,净进口为29.1万吨。而在2023年,前5个月累计进口纯碱为18.4万吨,累计出口纯碱79.6万吨,净出口为61.2万吨。今年进口大幅增加而出口减少进一步增加了国内供应压力。

需求端,浮法玻璃日熔量下降至17.03万吨,但今年光伏新增产线较多,当前光伏+浮法玻璃日熔量28.4万吨,周耗重碱近40万吨,重碱刚需处于历史高位附近。本周纯碱厂家总库存89.95万吨,较周一下降0.31万吨,轻质库存50.64万吨,重质库存39.31万吨,绝对库存仍然处于历年同期偏高水平,压制了盘面价格。

短期,考虑到夏季检修等供应端的扰动仍在,纯碱期现货或难以持续深跌。7月底-8月,徐州丰成、天津碱厂、湖北双环、四川和邦释放检修计划,而金大地老线、海化老线、五彩等厂家预期也有望迎来年检,若纯碱产能利用率大幅下降到往年8月检修高峰时期的80%附近,加上目前纯碱绝对价格不高,下游存在补库预期,纯碱基本面或存在改善的基础。但纯碱库存明显去化前纠结行情或延续,短期参考09合约震荡区间在1900-2200元/吨。

供稿 |刘祎 (F3068646 Z0014925)

新浪合作大平台期货开户 安全快捷有保障

海量资讯、精准解读,尽在新浪财经APP

海量资讯、精准解读,尽在新浪财经APP

责任编辑:张靖笛 炒股资金配资